Mercado de Granos. por Narianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

Mercado de Granos - Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios.

Opinión22 de julio de 2024 Las Rosas Digital

Las Rosas Digital

¿Qué información debe ser tenida en cuenta para tomar decisiones comerciales apropiadas? Conocer los costos productivos, conocer los plazos de pagos, la situación financiera de la agro empresa, el riesgo de variabilidad de precios durante el ciclo productivo y el riesgo productivo de la campaña, la coyuntura de la macroeconomía local y probabilidades de cambios en el corto plazo, por nombrar grandes títulos a considerar y analizar previo a planificar decisiones comerciales. De lo mencionado, algunos aspectos impactan sobre el flujo de fondos de la agro empresa, y otros sobre el mercado de granos, identificarlos y ponerlos en orden durante el avance de cada campaña, permite priorizar problemas y plantear alternativas para su solución.

Pocos días para terminar julio, mes clave en el que define rendimientos gran proporción de la superficie cultivada con maíz y soja 24/25 en Estados Unidos, mientras se cierra prácticamente la campaña 23/24 sudamericana. Los datos 23/24 dicen que lo que se esperaba a nivel productivo ya ocurrió, y el mercado opera con certeza de buena oferta y una demanda debilitada, con probabilidades de alejamiento comercial entre China y Estados Unidos, en la medida que hay mayores probabilidades de que Trump gane la presidencia en ese país. Mientras tanto, la campaña 24/25 se está desarrollando viento en popa en el Hemisferio Norte, lo que hace prever que los almacenes de granos del mundo seguirán agrandándose. Todo esto trae recortes de precios internacionales y locales, con un sentimiento de pérdida que hace frenar las decisiones comerciales, bajo el supuesto de que algo va a ocurrir, que revierta la actual tendencia bajista.

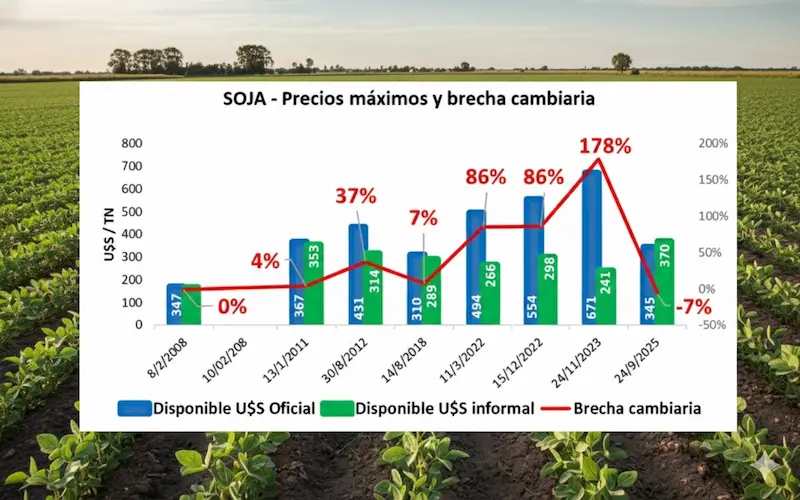

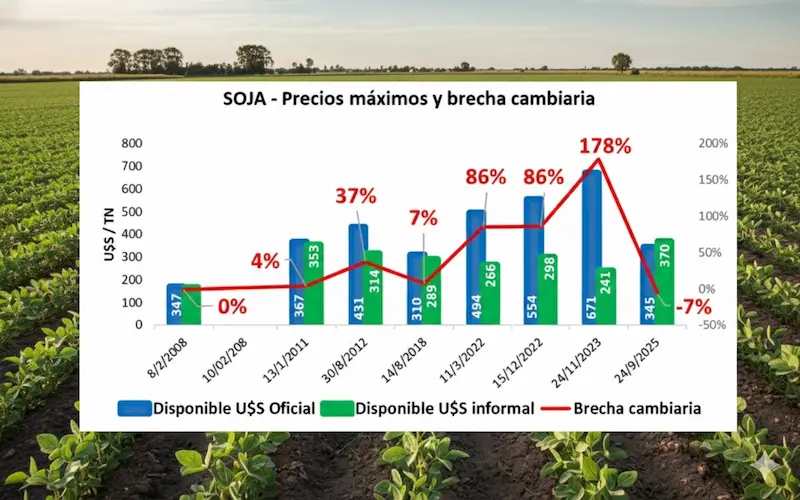

Por otro lado, las reglas de juego de la coyuntura local están puestas sobre la mesa. La tasa efectiva anual de política monetaria informada por el Banco Central de la República Argentina es de 49,15%, mientras la tasa de inflación esperada para los próximos doce meses es del 63,3%, y la tasa devaluatorio anual, según los futuros de Dólar MATBA-ROFEX, al cierre del pasado 19 de julio, fluctúa entre 55 y 65% anual, para los futuros entre septiembre 24 y junio 25. Se observa entonces indicadores macroeconómicos que buscan equilibrarse, con la inflación en primer lugar, por detrás la devaluación y por último la tasa de interés. Si bien los anuncios realizados la semana pasada trajeron bajas a los tipos de cambio alternativos, acortando la brecha entre estos y el tipo de cambio mayorista, resultando en mayor valor de los granos a, por ejemplo, tipo de cambio MEP, respecto a la semana previa, este efecto por coyuntura local no compensa las bajas que el mercado de granos ha sufrido las últimas semanas ni se espera que lo haga en el futuro cercano a través de algún salto devaluatorio.

Los condimentos de oferta y demanda de granos trajeron recortes mayores a U$S -20/TN en la soja y el maíz disponible desde fines de mayo hasta ahora, pasando de U$S 325 a 304/TN en el caso de la soja y de U$S 184 a 163/TN en el caso del maíz, mientras trigo perdió en el mismo período algo menos de U$S -40/TN, pasando de máximos de U$S 279 a 241/TN. Estas bajas, como se dijo más arriba, son solo parcialmente compensadas por mayor poder adquisitivo en tipos de cambio alternativo, por acortamiento de brecha la última semana, no obstante, los riesgos de más bajas, que lleven a perforar los pisos actuales, agrandarían las pérdidas sobre los saldos de granos a comercializar. Solo a modo de ratificar el riesgo precio sobre el volumen de cosecha 23/24 aún sin precio ni cobertura de precios, importa destacar que el trigo diciembre 2024 cerró el viernes pasado a U$S 211/TN, U$S -30/TN por debajo del precio actual, la soja mayo 2025 cerró a U$S 282/TN, más de U$S -20/TN por debajo que el disponible, y el maíz abril y julio 2025 cerraron a U$S 169-164/TN, los únicos más en línea con los precios actuales, y en riesgo de mejora en la medida que Sudamérica no se presente tan fuerte en la producción 24/25 de este cereal.

Es importante resaltar que a nivel nacional quedan 5 millones de toneladas de trigo 23/24 por preciar y comercializar, 35 millones de toneladas de soja y casi 30 millones de maíz, lo que representa 33% del trigo, casi 70% de soja y 64% del maíz de la cosecha 23/24.

Haber comercializado y preciado dos tercios del trigo, un tercio del maíz y casi un tercio de la soja hasta la primera semana de julio, habrá tenido motivos y destinos varios para sus liquidaciones, entre los que pueden mencionarse cancelaciones de deudas, pago de salarios, servicios, compra de insumos para la nueva campaña, costear gastos de vida varios, etc.

Aún restan más de cinco meses para finalizar este año, y, salvo por una nueva cosecha de trigo y otras invernales, otros meses hacia la próxima cosecha. El flujo de fondos estará más o menos cargados de gastos y costos los meses por venir, según lo que hayamos realizado los meses anteriores. Conocer el monto de gastos y/o pagos y/o inversiones que deberán realizarse los próximos meses, y que podrían adelantarse a hoy, sería de mucha utilidad, porque podría darnos un valor que, dividido el precio actual de los granos, representaría un volumen de cosecha a liquidar, para cancelarlos. Un ejemplo puede ser la compra de insumos 24/25, que no se realizó totalmente hasta ahora, sea por expectativas de bajas de insumos o subas de granos, otro destino es la cancelación de deudas, cuyas tasas superen la tasa devaluatoria y de inflación anual.

En caso de haber realizado lo antedicho, y no tener destino para liquidar granos 23/24, pero necesitar achicar la proporción de cosecha expuesta a riesgo de bajas, considerar el flujo de fondos, si está cargado con gastos que corresponden a sueldos, impuestos y otros, a ser afrontados mes a mes. Analizar la proporción de cosecha 23/24 sin precio, y considerar la posibilidad de liquidar granos al disponible, dolarizar las liquidaciones a tipo de cambio MEP, dejando las mismas invertidas en herramientas bursátiles que generen renta en Dólares, como por ejemplo bonos soberanos, obligaciones negociables, etc., que podría oficiar de reserva en Dólares, con generación de intereses, a la que acudir para realizar los pagos que mes a mes deben hacerse. De esta manera se logra frenar el avance bajista de los precios, al menos sobre la proporción de cosecha preciada, y se gana un plus de renta en Dólares, elevando el resultado final de la liquidación de granos.

Conocer la evolución probable del mercado de granos, así como el avance de la macroeconomía local, por su impacto sobre los precios locales de los granos, es fundamental para tomar buenas decisiones comerciales. Sin embargo, conocer los números manejados dentro de la agro empresa, y tener en orden el momento en que cada componente debe ser satisfecho, ofrece un esquema de pagos y cobros, que permite tomar decisiones comerciales vinculadas a estrategias financieras y objetivos económicos de cada campaña.

Frenar liquidaciones por no tener destino para la misma, representa que hay más trabajo que hacer en torno a la gestión comercial y financiera, avanzando sobre el diseño de un flujo de fondos cada vez más completo y práctico.

Por Marianela De Emilio | Ing. Agr. Msc. Agronegocios

Mercado de Granos. por Narianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

Mercado de granos; por Marianela De Emilio, Ing. Agrónoma Master en Agronegocios - Un ejercicio que invita a cada productor a hacer sus números, para así ajustar la toma de decisiones hacia la campaña 2025/2026.

Por Marianela De Emilio; Ing. Agr. Msc. Agro negocios -Para avanzar en el análisis de las actuales subas y su posible duración según la evolución del mercado de granos.

Ezequiel Prile aceptó un juicio abreviado en Cañada de Gómez. Fue hallado con 26 toneladas de cereal sustraído y dos armas de fuego en Carcarañá.

Una cámara de seguridad captó el momento exacto en que un hombre arroja lo que vecinos creen que es tierra de cementerio sobre una camionet. Muchos lo describen como un ritual de “magia negra” destinado a intimidar.

Seis talentos de la región fueron convocados por Cincinnati para disputar el prestigioso torneo del 15 al 19 de diciembre. Sus clubes celebraron el logro y destacaron el esfuerzo y la proyección de cada jugador.

Plan bandera: Pullaro y Monteoliva coordinan el trabajo de seguridad en Rosario