Mercado de Granos. por Narianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

Mercado de granos - Por Marianela De Emilio; Ing. Agr. Msc. Agronegocios.

Opinión05 de abril de 2022 Las Rosas Digital

Las Rosas Digital![Imagen de referencia 04-04-2022[8441]](/download/multimedia.normal.897934dc3a78b37e.496d6167656e206465207265666572656e6369612030342d30342d323032325b5f6e6f726d616c2e77656270.webp)

Termina el primer trimestre de 2022 con información internacional considerada por los mercados de granos, como es el stock trimestral de granos en Estados Unidos y las proyecciones de área de siembra de granos en ese país, ambos reportes desarrollados por el Departamento de Agricultura de Estados Unidos (USDA). Los precios se hicieron eco de estos informes, sumado al resto de condimentos que empuja los precios a fuertes recortes, sostén o subas.

El área destinada a soja 22/23 en Estados Unidos, que comenzará a sembrarse el mes que viene, se proyecta 4% por encima del año pasado, alcanzando una superficie récord de 36,8 millones de hectáreas. Para comparar con los otros dos grandes productores americanos, decimos que Brasil sembró en la 21/22 más de 40,5 y Argentina 16,3 millones de hectáreas, lo que deja a Estados Unidos muy cerca de Brasil, el gigante sojero del mundo. El hecho de sembrar 4% más de superficie que el año pasado, se suma a un stock trimestral 21/22 de soja estadounidense 24% superior al stock del año pasado a estas fechas. Ambos datos trajeron a la soja en picada estos días, sumado al posible acuerdo entre Rusia y Ucrania.

Las bajas internacionales se reflejan en el disponible y futuros locales, que suman presión a la tensa situación local, ya que la cosecha de soja avanza sobre más del 4% de la superficie, mientras el abastecimiento de gasoil limita el normal funcionamiento de camiones. Todos estos datos confluyen en un impacto bajista sobre soja, que en Chicago significó un recorte de más de U$S -20/TN, mientras en nuestro país, los futuros recortaron entre U$S -10 y -12/TN, dando continuidad a las bajas que tuvieron lugar desde mediados de marzo, cuando se llegó a precios récord.

En cuanto a maíz, cultivo cuyos costos productivos se vieron fuertemente afectados por las subas de los fertilizantes, el USDA proyecta una superficie de siembra 22/23 4% inferior a la del año pasado, es decir, se pasaría superficie de maíz a soja, lo que refleja una primera consecuencia de la suba de costos del cultivo de maíz. Para comparar también el maíz con los productores americanos, vemos que se proyecta una superficie de siembra 22/23 de 36,2 millones de hectáreas, mientras Brasil y Argentina sembraron 21 y 7,3 millones de hectáreas respectivamente, claramente Estados Unidos es el gigante maicero de América, por lo que su disminución de superficie de siembra es todo un mensaje al mercado de maíz. Por otro lado, el stock trimestral de maíz publicado por el USDA el pasado 31 de marzo, se anuncia 2% por encima del stock estadounidense del año pasado a igual fecha, que venía en niveles muy bajos.

Las publicaciones del USDA aportaron fuerza alcista al precio internacional de maíz, que venía presionado a la baja por rumores de acuerdo entre Rusia y Ucrania. A nivel local, la cosecha 21/22 avanza sobre más de 14% del área destinada a grano, y, con un stock local de maíz viejo tan bajo, solo 1 millón de toneladas, la necesidad de maíz nuevo se contrapone con la disponibilidad de gasoil para avanzar con la cosecha y trasladarla, al igual que en soja. Las noticias internacionales recientes y los conflictos locales causaron que los futuros de maíz, que habían perdido más de U$S -50/TN desde los máximos de la primera quincena de marzo, recuperaran parte del precio perdido y dejaran de profundizar las bajas.

Decisiones comerciales: Las proyecciones internacionales de soja son acompañadas por bajas locales en torno a avance de cosecha y un panorama complejo para dar continuidad a la misma, no obstante, los precios futuros actuales siguen por encima de U$S 400/TN, valores que, más allá del U$S 470/TN que resulta en un máximo de corta duración, ofrecen rentabilidad, a pesar de recortes de rendimientos. Tomar decisiones sobre la cosecha cuyo volumen ya se conoce, para no comprometer más de lo que realmente se levantará, no solo para los compromisos de corto plazo, a abril, mayo y junio, sino a los meses que siguen, considerando precios durante los futuros 2022 en torno a U$S 415 y 422/TN, y, como se dijo la semana pasada, un inverso de U$S -50/TN con la futura cosecha 22/23, que podría agrandarse, en la medida que la superficie 22/23 de soja siga en aumento, proyectando más volumen de cosecha y presión bajista en el mediano plazo.

Las proyecciones internacionales de maíz y la situación local, sobre todo la amenaza de controles comerciales en torno a este cultivo, hace que, a pesar de las fuertes bajas, precios en torno a U$S 240-250/TN sean muy buenos precios para tomar decisiones de venta, no solo para maíz temprano, sino para el tardío a partir de julio. Aunque, las proyecciones de menor superficie de siembra estadounidense, pudiera replicarse con recortes en las proyecciones de Argentina y Brasil 22/23, orientando al mercado a nuevos máximos, la realidad es que, de resolverse el conflicto entre Rusia y Ucrania, los precios podrían volver a niveles menores a los actuales. Es interesante cubrir precios 2022 tanto de venta, en caso de bajas, como de compras, en caso de nuevas subas, así de complejo es hoy el mercado de maíz, y las herramientas comerciales de cobertura, son para acotar el riesgo de perder ganancias al vender, o pagar sobre precios al comprar.

Conclusiones: El mercado local viaja tomando la dirección del internacional, acentuando ciertas tendencias por aspectos locales. Los datos del contexto global y local deben ser puestos al lado de los costos y márgenes de cada agro empresa, y, fuera de lamentar no haber tomado precios máximos, transformar todo en información que ayude a gestionar decisiones comerciales, con la rentabilidad como norte en la brújula empresarial.

Marianela De Emilio

Ing. Agr. Msc. Agronegocios

[email protected]

Mercado de Granos. por Narianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

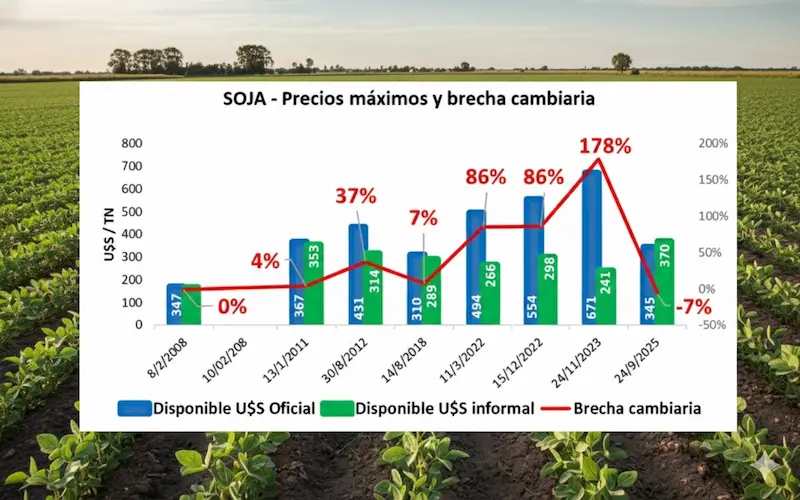

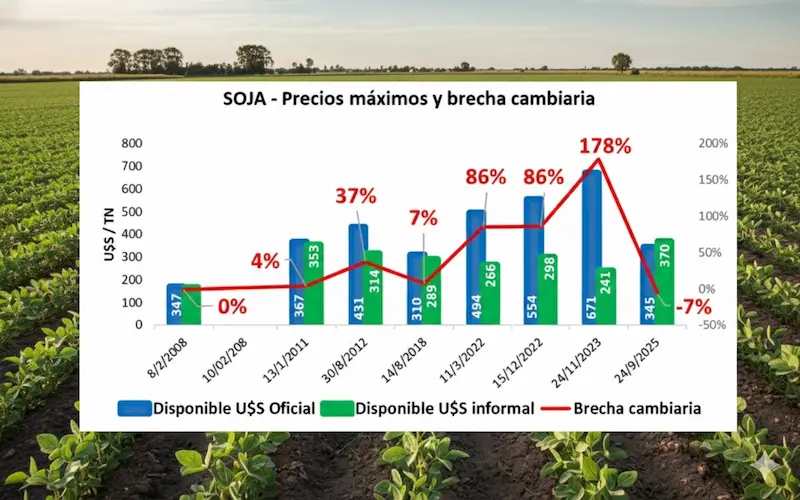

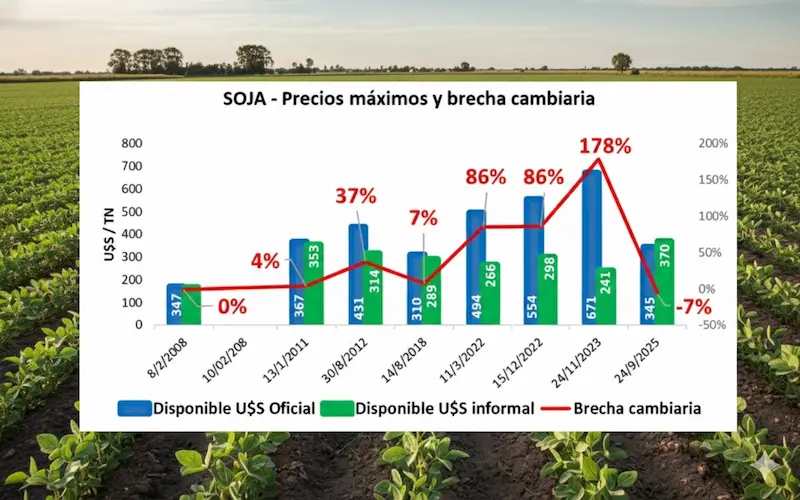

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

Mercado de granos; por Marianela De Emilio, Ing. Agrónoma Master en Agronegocios - Un ejercicio que invita a cada productor a hacer sus números, para así ajustar la toma de decisiones hacia la campaña 2025/2026.

Por Marianela De Emilio; Ing. Agr. Msc. Agro negocios -Para avanzar en el análisis de las actuales subas y su posible duración según la evolución del mercado de granos.

Ezequiel Prile aceptó un juicio abreviado en Cañada de Gómez. Fue hallado con 26 toneladas de cereal sustraído y dos armas de fuego en Carcarañá.

Una cámara de seguridad captó el momento exacto en que un hombre arroja lo que vecinos creen que es tierra de cementerio sobre una camionet. Muchos lo describen como un ritual de “magia negra” destinado a intimidar.

Mercado de Granos. por Narianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

Seis talentos de la región fueron convocados por Cincinnati para disputar el prestigioso torneo del 15 al 19 de diciembre. Sus clubes celebraron el logro y destacaron el esfuerzo y la proyección de cada jugador.