Mercado de trigo 23/24

Las Rosas Digital

Las Rosas Digital

La evolución mundial del mercado de trigo sigue atravesada por dos caminos, por un lado, el de la oferta y

demanda mundial, con algún riesgo de sequía en el Hemisferio Norte y un consumo que no acelera en un

mundo con más signos de recesión que de crecimiento, y por otro el conflicto entre Rusia y Ucrania, que

sigue mostrando rasgos de endurecimiento y con eso nuevos empujes al alza en los precios de corto plazo.

Entre estas dos realidades, la siembra argentina avanza con esperanzas renovadas por las lluvias, y los

precios a cosecha deben ser puestos en la mira para tomar decisiones.

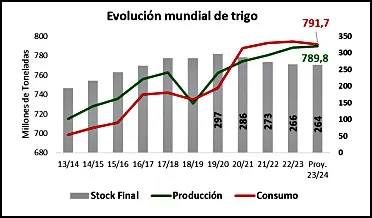

Evolución mundial de trigo:

El gráfico muestra la evolución del consumo y producción mundial de trigo, y la proyección 23/24 indica que

sería la cuarta campaña consecutiva en que el consumo supera a la producción, con la consecuente

disminución del stock final global de trigo, que, de 297 millones de toneladas en la 19/20, pasaría a 264

millones en la 23/24, -33 millones de toneladas menos.

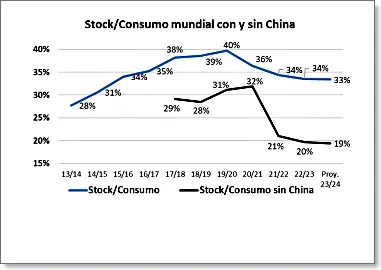

Cuando se considera el stock final mundial en función del consumo mundial, se obtiene la relación

Stock/Consumo mundial, que representa la proporción que quedaría como saldo, luego de haber consumido

todo el cereal necesario, en función de lo que se consume.

Se proyecta para la 23/24 una relación stock/consumo de 33%, es decir, luego de consumir todo lo

necesario, queda un tercio del volumen necesario para el consumo, que pasa a la campaña siguiente. Esta

proporción parece alta, aunque vino bajando en las últimas campañas. Es importante, sin embargo,

considerar que este balance se hace con los principales productores, consumidores y exportadores del

mundo, entre lo que China ocupa un lugar muy relevante, ya que posee 53% del stock final mundial de trigo

y consume 19% del trigo que se consume en el mundo, por tanto, cuando se quita del balance tanto el

consumo como el stock de China, se obtiene una nueva relación stock/consumo, que resulta proyectada en

19% para la 23/24, muy por debajo del 33% que resulta con China. Esto muestra que el abastecimiento

mundial de trigo no está del todo asegurado, dado que cuenta con un saldo muy ajustado para responder

ante un quebranto productivo de alguno de los importantes productores y exportadores de este cereal.

Cuando se observa en detalle la proyección productiva 23/24 de los principales exportadores mundiales de

trigo, según el Departamento de Agricultura de Estados Unidos (USDA), hay un fuerte recorte para Australia

y la dupla Rusia + Ucrania, -25 millones de toneladas, y, con un protagonismo del 36% de las exportaciones

del mundo, entre estos tres países se proyecta un recorte en exportaciones de -14 millones de toneladas. La

reducción de volumen potencial a producir y exportar por Australia, Rusia y Ucrania, generan un hueco

productivo que no es compensado por la mayor producción del resto de importantes exportadores

mundiales de trigo, la Unión Europea, Canadá y Argentina, ya que en conjunto suman 15 millones de

toneladas más de producción 23/24, comparado con la 22/23, y 13 millones más de exportaciones. Esto

pone al mercado de trigo muy sensible ante cualquier complicación productiva adicional, o riesgos de

abastecimiento por complicaciones logísticas. Así la sequía monitoreada en las planicies estadounidenses, en

importantes zonas productivas de Rusia marcan una parte del pulso del mercado internacional.

Conflicto entre Rusia y Ucrania:

En las últimas horas han ocurrido dos importantes sucesos, que se suman a una posible escalada en este

conflicto, tanto el daño que sufrió el oleoducto que lleva amoniaco desde Rusia a puertos ucranianos del

Mar Negro, como la explosión de una represa de Ucrania, trae mensajes muy fuertes que ponen los precios

del trigo al alza en el mercado internacional, que en las últimas jornadas trajo subas de más de U$S +30/TN

en el mercado de Chicago.

Siembra y precios locales de trigo 23/24:

La siembra, post lluvias del fin de semana largo del 25 de mayo, se activó en las principales zonas

productivas del centro de Argentina, y avanza sobre más del 6% de la superficie que proyecta ser de 6,3

millones de hectáreas, y, aunque lleva un retraso de casi 8% respecto al avance de siembra el año pasado a

estas fechas, el clima ayuda a una buena expectativa de implantación, y se espera una cosecha superior a 20

millones de toneladas. Frente a estas proyecciones locales, los precios futuros han evolucionado en baja,

recortando más de U$S -60/TN desde diciembre del 2022 hasta ahora. Se vuelve fundamental calcular la

rentabilidad potencial de trigos con rendimientos normales y precios a cosecha que rondan U$S 220-

230/TN, y tomar decisiones al respecto con coberturas de ventas futuras, son comprometer entrega de

mercadería.

Conclusiones: Las existencias internacionales y el clima geopolítico, muestran tensión alcista en el corto

plazo, aunque los precios locales se sostienen por encima de los internacionales y no muestran entusiasmo

por subir frente a un panorama de siembra óptimo que se suma a las regulaciones comerciales de

exportaciones y precios. Cubrir precios a cosecha aprovechando toda mejora de precios locales, en

proporciones que representen los costos de implantación asumidos. El panorama internacional podría

colaborar para leves subas y el panorama local exige aprovecharlas y tomar decisiones de coberturas a

cosecha 23/24.

Marianela De Emilio; Ing. Agr. Msc. Agro negocios.

Finanzas: Burbujas bursátiles, que son y ¿por qué siempre terminan estallando?

Calendario 2026: todos los fines de semana largos y feriados puente del año

Las Rosas: dos hechos de inseguridad con los mismos involucrados

Tras una persecución recuperan moto robada en zona rural de Las Parejas