Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Mercado de granos - Por Marianela De Emilio; Ing. Agr. Msc. Agronegocios.

Opinión01 de febrero de 2024 Las Rosas Digital

Las Rosas Digital

Los precios de los granos, luego de las fuertes bajas de diciembre 2023 y enero 2024, han mostrado un leve rebote, recuperando parte del precio perdido. No obstante, la tendencia bajista no se revierte y el poder adquisitivo de los granos se diluye frente a costos altos de producción. Ver la evolución de los precios y su capacidad de compra, para insumos claves de la producción, suma para gestionar decisiones en el corto y mediano plazo.

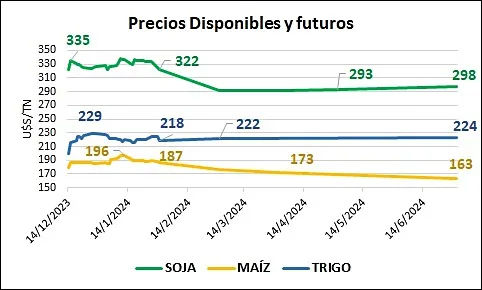

El gráfico muestra la evolución de precios disponibles de soja, maíz y trigo, así como los futuros de marzo a julio 2024, según el cierre del Mercado a Término al 30 de enero 2024. Se observan las bajas de diciembre a enero para la mercadería en existencia, y también el inverso para soja y maíz de la futura cosecha, que resta casi U$S -30/TN a la soja mayo y U$S -14 y -24/TN al maíz abril y julio. En cuanto a trigo, se observa que apenas muestra un premio de U$S 4/TN por postergar ventas a marzo y U$S 6/TN a julio respecto del disponible.

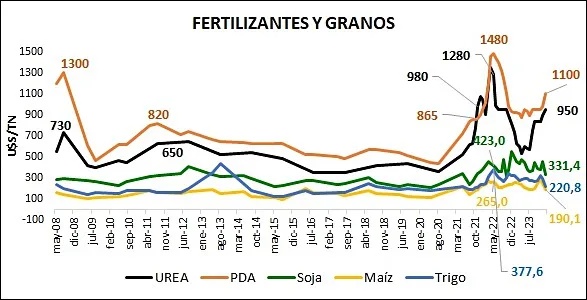

En el siguiente gráfico se observa la evolución de precios de dos de los fertilizantes más frecuentes en la producción agrícola, Urea y Fosfato di amónico (PDA), junto a la evolución de los precios promedio mensuales del disponible de soja, maíz y trigo, desde 2008 hasta hoy.

Puede verse la evolución alcista de los fertilizantes durante el 2021 y 2022, así como la actual baja de precios de los granos y subas en los precios de los fertilizantes. Granos en baja e insumos en alza trae pérdida de poder de compra de los granos, mayor relación insumo/producto, es decir, se necesita más producto, trigo, soja o maíz, para comprar el mismo insumo.

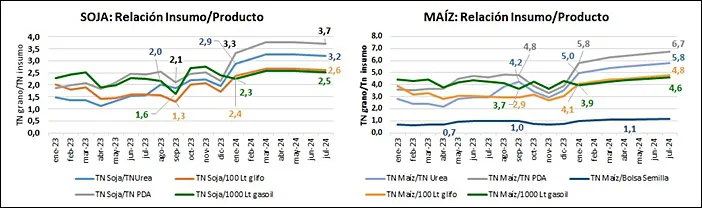

Los fertilizantes comprometen 25-30% del costo de implantación en soja y 30-50% en maíz, mientras el paquete de herbicidas para soja representa 25-30% y la semilla de maíz 30-35% del costo de implantación de ambos cultivos, por tanto, seguir la evolución de la relación insumo/producto de estos insumos es clave. Los siguientes gráficos muestran la evolución 2023 y lo que va del 2024 de la relación insumo/producto de Urea y PDA, tonelada de granos por tonelada de fertilizante, la relación con Glifosato, tonelada de grano cada 100 litros de insumo, y gasoil, tonelada de grano cada 1000 litros de combustible. En maíz se agrega la relación insumo/producto con la bolsa de semilla, toneladas de grano por cada bolsa de semilla. Hasta enero 2024 son precios disponibles pizarra Rosario, y de enero a julio 2024 se suman los precios futuros de soja y maíz, suponiendo que los precios actuales de estos insumos no cambien en Dólares.

Puede verse entonces que se necesita más soja y maíz para adquirir cualquiera de estos insumos en enero 2024 respecto del 2023, y, dadas las bajas proyectadas en el Mercado a Término a cosecha, mayor relación insumo/producto desde marzo en adelante. Así, mientras en septiembre 2023 podía comprarse una tonelada de Urea con 2 toneladas de soja o 4,2 toneladas de maíz, hoy se necesitan 2,9 toneladas de soja y 5 de maíz, de igual forma, con 1,3 toneladas de soja y 2,9 de maíz se compraban 100 litros de glifosato en septiembre 2023, y hoy, al precio disponible, se necesitan 2,4 toneladas de soja y 4,1 de maíz. A futuro, mirando las cotizaciones Matba-Rofex, suponiendo que los insumos sigan al precio actual y los precios futuros de granos no suban ni bajen, se diluiría aún más el poder de compra de insumos de los granos. Lo mismo ocurre con el poder de pago de fletes y servicios a cosecha.

Puede verse entonces que se necesita más soja y maíz para adquirir cualquiera de estos insumos en enero 2024 respecto del 2023, y, dadas las bajas proyectadas en el Mercado a Término a cosecha, mayor relación insumo/producto desde marzo en adelante. Así, mientras en septiembre 2023 podía comprarse una tonelada de Urea con 2 toneladas de soja o 4,2 toneladas de maíz, hoy se necesitan 2,9 toneladas de soja y 5 de maíz, de igual forma, con 1,3 toneladas de soja y 2,9 de maíz se compraban 100 litros de glifosato en septiembre 2023, y hoy, al precio disponible, se necesitan 2,4 toneladas de soja y 4,1 de maíz. A futuro, mirando las cotizaciones Matba-Rofex, suponiendo que los insumos sigan al precio actual y los precios futuros de granos no suban ni bajen, se diluiría aún más el poder de compra de insumos de los granos. Lo mismo ocurre con el poder de pago de fletes y servicios a cosecha.

El mayor poder de compra del disponible respecto a futuros, nos dice que hay que avanzar en liquidaciones del saldo de soja y maíz 22/23 para cancelar deudas dolarizadas o compras de insumos nuevos, dado que tiene mayor poder de compra respecto a postergar pagos a cosecha. En cuanto a trigo 23/24, analizar el pequeño premio ofrecido por esperar, que, sin coberturas de precios, podría perderse ante una continuidad de bajas en el mercado internacional, no mostrando un diferencial que justifique postergar ventas, invitando a liquidar en el disponible, aprovechando toda suba de ofertas.

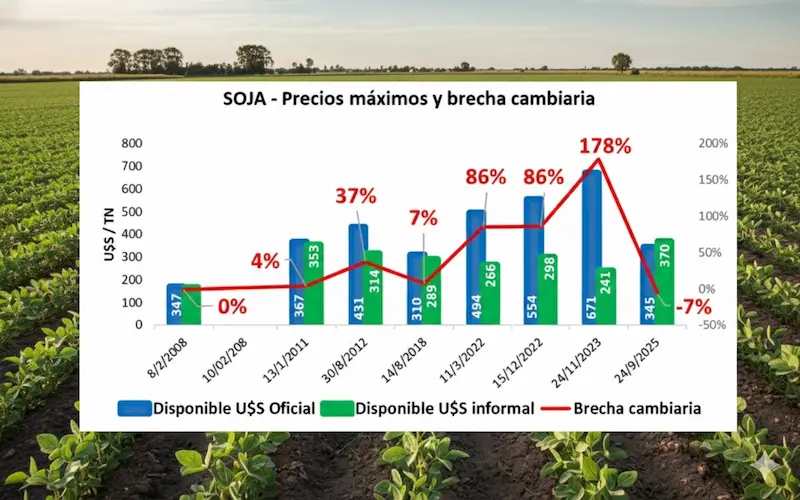

Los precios futuros, hoy en torno a U$S 290-300/TN la soja mayo-julio 24, y U$S 175-160/TN el maíz abril-julio 24, podrían mejorar levemente frente al clima cálido y falta de lluvias de estos días en Sudamérica, pero tienen mucha presión para seguir a la baja a medida que se consoliden los volúmenes de cosecha 23/24, por tanto, aprovechar toda mejora de precios para tomar coberturas con futuros y opciones agrícolas, poniendo pisos a una proporción de la futura cosecha, según los rendimientos esperados.

Conclusiones: El presente muestra una campaña 23/24 con precios que suspendieron bajas, sostenidos por clima incierto en Sudamérica, pero el futuro muestra una cosecha abundante y niveles de precios inferiores a los actuales. La continuidad de bajas podría verse desde mediados de febrero en adelante, en caso que los recortes de cosecha en Brasil no superen las proyecciones difundidas hasta ahora. Los costos de producción se elevan a medida que suben los precios de los insumos y/o bajan los precios de los granos, comprometiendo la rentabilidad de las agro empresas. Por tanto, aprovechar la pausa de bajas de estos días para considerar decisiones comerciales con los saldos de granos presentes y coberturas de precios con la cosecha futura.

Marianela De Emilio; Ing. Agr. Msc. Agronegocios

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Hubo procedimientos en todas las estaciones de servicio y arrestaron al titular de "Los Pumas". Interviene Asuntos Internos.

Caen dos delincuentes de alto perfil buscados. Fuerzas provinciales capturaron a Luis Palavecino y a alias “Cheche”. Los operativos se realizaron en el departamento San Lorenzo y Cañada de Gómez.