Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Mercado de granos - Por Marianela De Emilio; Ing. Agr. Msc. Agronegocios.

Opinión07 de noviembre de 2022 Las Rosas Digital

Las Rosas Digital

El riesgo productivo de la campaña 22/23 ya tiene números de cosecha de mínima para trigo y estimaciones de superficie de siembra que siguen ajustándose para los cultivos de verano. La incertidumbre global y local sigue mostrando niveles altos de precios futuros con condimentos que podrían no ser de mediana duración, como para sostenerse hasta la cosecha, lo que nos lleva a reforzar criterios de coberturas de precios, para pasar de incertidumbre a riesgo precio.

* Trigo:

La cosecha aún no inicia, pero las estimaciones se ajustan a medida que avanzan las semanas, y se monitorean daños por sequía y heladas, en diferentes zonas productivas del país. La Bolsa de Cereales de Buenos Aires recorta la proyección de cosecha 22/23 por cuarta semana consecutiva, pasando a 14 millones de toneladas. Estos ajustes llevaron a que, desde la Secretaria de Agricultura de la Nación, emitieran una resolución que permitiera prorrogar embarques de trigo pan por 360 días, para aquellos compromisos de exportación a cumplirse entre el 1° de diciembre del corriente 2022, hasta el 28 de febrero del 2023.

Cabe recordar que, entre esos meses, los compromisos de embarque de la exportación acumulan un total de 8,4 millones de toneladas, mientras las ventas anticipadas de productores agrícolas a la exportación acumulan, hasta el 26 de octubre pasado, 5,3 millones de toneladas, de las que solo 3,15 millones de toneladas fueron vendidas con precio. Esto significa que hay más de 2 millones de toneladas compradas por la exportación sin precio, “a fijar”, y más de 3 millones de toneladas aún no compradas al productor, comprometidas a exportar. Con la presente resolución, se reduce la presión de compra de la exportación, y los precios disponibles tenderán a bajar, a pesar de la acotada cosecha esperada.

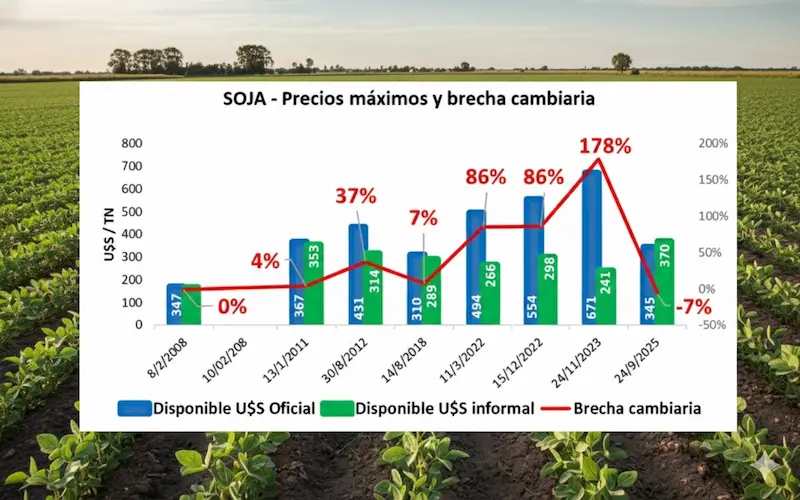

Los mínimos rendimientos nacionales que se registraron en las últimas 15 campañas, fueron los de la 08/09, con menos de 21 qq/ha, le sigue la campaña 20/21 con 28 qq/ha de trigo. Vale destacar que, para implantar una hectárea de trigo, considerando labores (siembra, fertilización y pulverización) e insumos, los costos de la 22/23 oscilaron entre U$S 450 y 550/hectárea, sin considerar costos de comercialización, cosecha y alquileres. Esto significa que, a los precios actuales del trigo, según los futuros diciembre 22 y enero 23, a U$S 347/TN, se necesitan al menos 14 a 15 qq/ha para pagar esos costos directos. Si el piso de rendimientos se reduce y los precios bajan, se agranda la probabilidad de tener márgenes negativos para la actual cosecha.

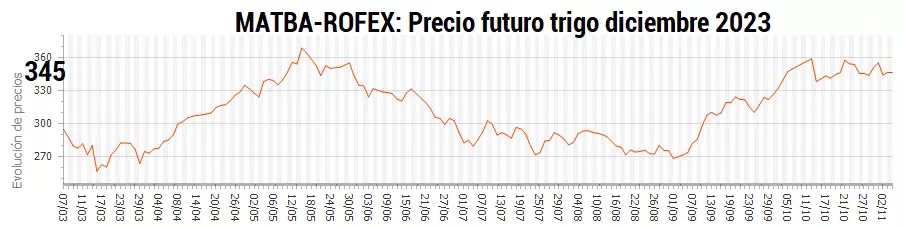

El gráfico muestra la evolución de precios del futuro de trigo diciembre 2022, desde marzo hasta la fecha, tenemos que, desde principios de octubre ha fluctuado entre U$S 330 y 360/TN, con riesgo a que, la menor presión de compra de la exportación, nivele esos precios hacia abajo en plena cosecha.

Considerando este riesgo precio ante la nueva resolución, y el riesgo y costo de guardar la mercadería para comercializarla en post-cosecha, monitorear y proyectar rendimientos lote a lote, para cubrir precio a través de futuros diciembre y enero, una proporción de la cosecha estimada. Precios en torno a U$S 300/TN o menos, requerirán de más rendimientos para saldar costos, y se traducirán en quebranto para zonas con rendimientos por debajo de 25 qq/ha. Considerar opciones de venta PUT a diciembre, que permiten poner seguro de precio de venta, a por ejemplo U$S 336/TN, a cambio de una prima de U$S 10/TN, a fin de asegurar precios mínimos de venta, sin comprometer entrega de mercadería.

* Maíz:

La siembra de maíz cubre 23% de 7,3 millones de hectáreas, que proyectan ser sembradas con este cereal en la 22/23. La ventana de siembra de maíz tardío culminó en la zona núcleo maicera, con un total de 1,6 millones de hectáreas sembradas, 344 mil hectáreas menos de siembras tempranas, respecto al año pasado a igual fecha. Si el potencial de rendimientos resultara similar al del año pasado, podría resultar entre 60 y 65 qq/ha, y resultaría en una cosecha temprana en torno a 10 millones de toneladas.

La cosecha temprana argentina abarca desde marzo a mayo, y la exportación ha comprometido a través de declaraciones juradas, embarcar entre marzo y mayo 2023 más de 7,8 millones de toneladas. Las ventas anticipadas de productores a la exportación acumulan hasta fin de octubre, más de 5,8 millones de toneladas, de las que solo 2,3 millones tienen precio, el resto se vendió “a fijar”. Significa que la exportación aún debe comprar 2 millones de toneladas más, para cumplir sus compromisos. No se sabe si se firmará una resolución similar a la de trigo, para maíz temprano, lo que podría discutirse en la medida que los volúmenes a cosechar sean recortados, de no mediar las lluvias necesarias para lograr mejores rendimientos para fechas tempranas.

Uno de los mínimos rendimientos de fechas tempranas, fue el de la última campaña, la 21/22, con 68 qq/ha, mientras los costos de implantación (labores e insumos), para zona núcleo maicera, oscilan entre U$S 600 y 700/hectárea, lo que representa, al precio futuro actual, maíz abril 2023, en U$S 266/TN, entre 22 y 26 qq/ha de maíz, sin considerar costos de comercialización, cosecha ni alquileres. Al igual que en trigo, si el piso de rendimientos se reduce y/o los precios bajan, se agranda la probabilidad de tener márgenes negativos para la futura cosecha.

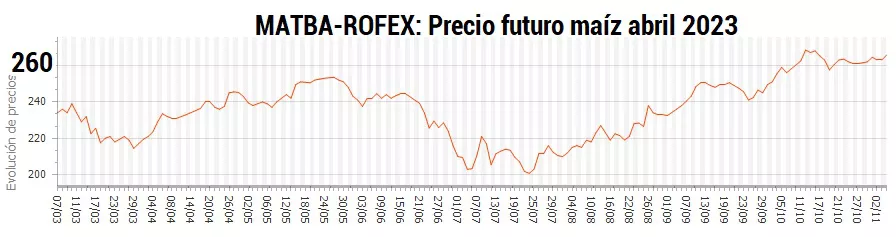

El gráfico muestra la evolución de precios del futuro de maíz abril 2023, desde marzo hasta la fecha, tenemos que, desde principios de octubre ha fluctuado en torno a U$S 260/TN, con riesgo a que, desde el contexto global o regulaciones locales, nivelen esos precios hacia abajo los próximos meses.

Aún es muy temprano y los riesgos productivos son altos, ante las lluvias erráticas que reciben las diferentes zonas implantadas con maíz temprano, no obstante, el historial de cada lote y los costos ya asumidos para su implantación, nos ponen en la necesidad de acotar riesgo precio, por lo que, cubrir precio a 20-30% de la futura cosecha estimada, a través de futuros abril, evitaría quedar expuestos con el 100% de la cosecha a bajas de precios. Precios inferiores a U$S 260/TN, comprometerán más proporción de cosecha para saldar costos, y podría resultar en quebranto para rendimientos por debajo de 65 qq/ha. Considerar opciones de compra CALL a abril 2023, que permiten hacer ventas futuras a U$S 266/TN y tener seguro de compra a U$S 280/TN, a primas de U$S 13,5/TN, esta estrategia, llamada PUT sintético, se la usa cuando no hay oferta de opciones de venta PUT, como ocurre en este momento en el Mercado a Término Matba-Rofex.

Conclusiones: Conociendo que la coyuntura global esta sostenida en precios altos por casi dos años, que amenazas de recesión podrían presionar a bajas internacionales, y que la coyuntura local trae regulaciones que intervienen el libre mercado, impactando en los precios ofrecidos al productor, es fundamental considerar rangos de rendimientos potenciales, los actuales precios futuros y las herramientas comerciales para tomar decisiones comerciales en pre-cosecha. Los costos de implantación asumidos nos comprometen a tomar coberturas de precios a través de futuros y opciones, por una proporción de la cosecha esperada, tanto de trigo como de maíz temprano, a fin de reducir desde la gestión comercial, el quebranto económico que podría resultar tras recortes de rendimientos y precios en las cosechas esperadas.

Marianela De Emilio

Ing. Agr. Msc. Agronegocios

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Encabezado por Michlig y Verdecchia, el acto destacó el compromiso social del titular de Renacer Regional FM. D’Abarno reivindicó el valor de comunicar en las pequeñas comunidades y dar voz a los protagonistas locales.

El senador Verdecchia subrayó la importancia del nuevo espacio que reunirá a seis organismos que antes funcionaban en oficinas dispersas y en malas condiciones. Es la primera iniciativa de este tipo en el departamento Belgrano.

Días atrás forzaron el ingreso a un galpón de la empresa RRTV pero huyeron al hallarlo vacío. Se movilizaban en vehículos con patentes adulteradas tras un raid delictivo que se inició en Sastre (departamento San Martín).