Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

¿Cómo viene la evolución productiva de soja en los tres grandes productores? ¿Cómo es la evolución del principal cliente mundial de soja? ¿Qué hacen los fondos de inversión? ¿Que pasa cuando un gran jugador pierde?

Opinión17 de febrero de 2020 Las Rosas Digital

Las Rosas Digital

Nota de opinión, por Marianela De Emilio; Ing. Agr. Msc. Agronegocios.

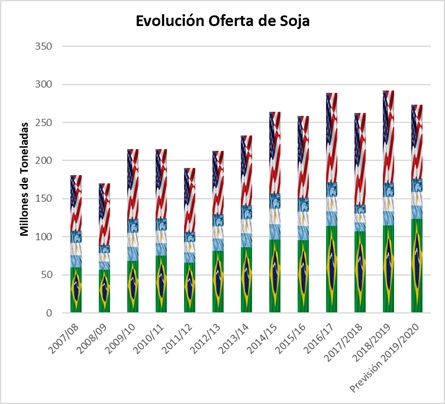

¿Cómo viene la evolución productiva de soja en los tres gigantes productores?

En el siguiente gráfico se observa el robusto crecimiento productivo de Brasil, casi ininterrumpido por las últimas 13 campañas, vemos que Argentina ha sostenido su producción en torno a los 50-55 millones de toneladas, salvo campañas de quebranto productivo como la 17/18, y Estados Unidos, al igual que Brasil, ha crecido principalmente en las últimas 5 campañas, descontando la presente 19/20 en que tuvo fuertes recortes. En suma, el volumen de estos tres países supera los 250 millones de toneladas desde la campaña 14/15.

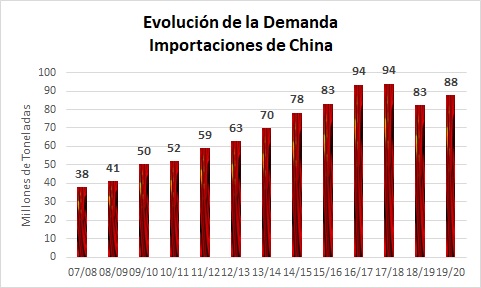

¿Cómo viene la evolución del principal cliente mundial de soja?

El crecimiento de las importaciones de soja de parte de China, venía con un ritmo de entre 7% y 12%, hasta que en la 17/18 solo suman 1% más de importaciones respecto a la 16/17, y en la 18/19 reducen las importaciones en -12%, primer año en que no solo no aumentan sus compras, sino que las reducen fuertemente, peste porcina de por medio. Para la presente 19/20 se espera que aumenten sus importaciones 7% respecto al año pasado, lo que, como se ve en el gráfico, no llega a los volúmenes máximos de la 16/17 o 17/18.

¿Qué hacen los fondos de inversión?

Se observa que, desde mediados de 2018, la posición neta de los fondos ha permanecido la mayor parte del tiempo bajo cero, es decir, la diferencia entre comprados y vendidos generó resultados negativos, por ser más los contratos vendidos, a la espera de bajas, que comprados a la espera de subas. Desde el pasado 20 de enero 2020, coronavirus de por medio, los fondos se inclinaron notablemente a la baja.

Si vemos los precios continuos de soja en Chicago, de 2018 a 2019 bajaron un escalón de U$S -40/TN, desde los U$S 370 a los 330/TN, considerando precios promedio de esos años. Hoy estamos a U$S 328/TN y expectativas de reactivación de la economía mundial, en la medida que China siga dando señales de tener el coronavirus bajo control, comience a recomponer su stock porcino, y logre continuidad en sus acuerdos con Estados Unidos.

¿Qué pasa cuando un gran jugador pierde?

Mientras tanto, Argentina viene golpeada en lo comercial y agroindustrial, donde una importante franja del cordón agroindustrial de Santa Fe se encuentra detenida, debido al cese de pagos de Vicentin, desde el pasado 5 de diciembre 2019, seguido por el pedido formal de un Acuerdo Preventivo Extrajudicial el pasado 15 de enero 2020. Así, entre reuniones y demandas, Vicentin espera lograr a más tardar en mayo de este año, que la propuesta sea aceptada por la mitad más uno de sus acreedores privados, que representan el 26% de sus pasivos, además de renegociar la deuda con bancos, acreedores del restante 74% de los pasivos. Si bien se espera que en marzo las actividades de las plantas se reactiven, tras brindar servicios de fasón a otras empresas, Vicentin es un gran operador que en este momento está suspendido de la Bolsa de Cereales de Rosario, e inhibido de operar hasta tanto se conozca que han llegado a un acuerdo con sus acreedores. Por otro lado, como las compras de soja vieja y nueva fueron muy aceleradas hasta inicios de diciembre 2019, los actuales volúmenes operados, aunque no tan grandes, sostienen un avance record de ventas en el mercado físico.

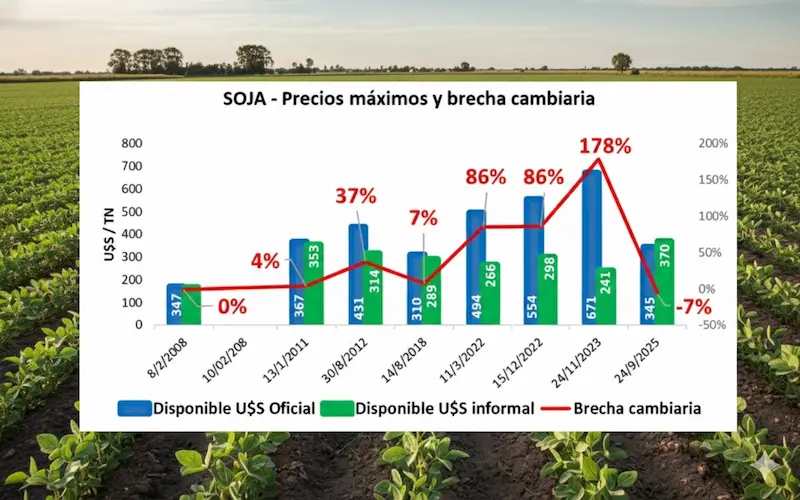

Si vamos a los precios locales de soja disponible, rondan los U$S 245-247/TN, y los futuros de la próxima cosecha los U$S 230/TN, a U$S 100/TN de distancia con las cotizaciones en Chicago.

El avance de la soja en Sudamérica viene muy bien, según informes de las entidades oficiales de Argentina y Brasil, y estos volúmenes ya están tomados por el mercado, lo que hace pensar que el camino a la baja no debería continuar muy por debajo de los U$S 230/TN. Los cambios positivos que pueden poner las apuestas a la suba, son señales de reactivación internacional, mientras a nivel local debemos ser pacientes con los precios, ya que los actuales U$S 230/TN de mayo 2020, no permiten ganancias en un amplio número de agro empresas, cuyos costos no llegan a saldarse, a menos que los precios crezcan por encima de U$S 240/TN. Recordar que en momento de bajas hay herramientas comerciales que permiten captar subas protegiendo pisos, por ejemplo, la venta de soja futura sumando la compra de CALL, opción que permite recomprar la mercadería en caso que lleguen las subas. Uno de los CALL más operados, permite recomprar la soja mayo a U$S 242/TN, pagando una prima de U$S 2,2/TN, por lo que, en caso de haber realizado previamente ventas futuras a más de U$S 235/TN, vale la pena comprar estas opciones, para tener la oportunidad de salir de esas ventas en caso de subas hacia la cosecha que viene.

Conclusiones: La oferta de mundial de soja viene firme, parte de la demanda local está en problemas, mientras el principal cliente global está en la mira del mundo entero. Los condimentos abundan en incertidumbre, mientras los precios no mejoran. Son días de esperar y recalcular precios objetivos para enfrentar los costos, las financiaciones, etc. Mejores noticias internacionales podrían mitigar los problemas locales, por lo que sigamos de cerca la evolución de los precios, considerando subas por encima de U$S 240/TN para tomar decisiones.

La única certeza con la que contamos muchas veces, es lo que hay tranquera adentro. Que además de soja en pie haya gestión, para mejorar los resultados en medio de la tormenta.

Marianela De Emilio; Ing. Agr. Msc. Agronegocios;

[email protected]

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

En Las Rosas tras un robo en la empresa, la policía persiguió a los ladrones y recuperó un vehículo utilizado en una seguidilla de hechos.

Encabezado por Michlig y Verdecchia, el acto destacó el compromiso social del titular de Renacer Regional FM. D’Abarno reivindicó el valor de comunicar en las pequeñas comunidades y dar voz a los protagonistas locales.

Los ediles electos juraron en un acto frente al Palacio Municipal y se reconoció la labor de los funcionarios salientes. El intendente Javier Meyer participó del evento.

El evento generó pánico y daños materiales en la localidad santafesina sobre ruta 9. El Servicio Meteorológico Nacional explicó que no es un tornado. ¿De qué se trata este suceso?.