Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Mercado de Granos - Por Marianela De Emilio; Ing. Agr. Msc. Agronegocios - Veamos en números grandes los cambios de los últimos 11 meses, y como debemos consensuar liquidaciones versus créditos. Ajustar la gestión en medio del ajuste.

Opinión21 de noviembre de 2024 Las Rosas Digital

Las Rosas Digital

La producción agropecuaria argentina sigue atravesando fuertes cambios de reglas de juego de la macroeconomía local. Analizar las condiciones que planea el contexto macroeconómico es tan importante como mirar la evolución que pueden tener los precios para tomar decisiones comerciales, ajustando las mismas a la rentabilidad que requiere cada actividad para ser sustentable en el mediano plazo.

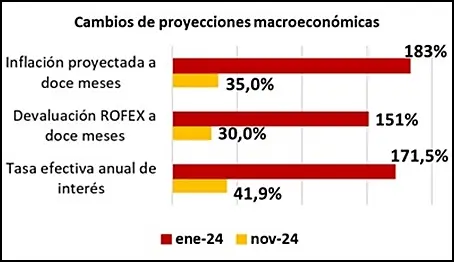

El siguiente gráfico resume los cambios ocurridos durante el 2024 en cuanto a las proyecciones macroeconómicas a doce meses, inflación y devaluación, así como el cambio en la tasa de política monetaria, la tasa de interés. En enero 2024 la inflación proyectada a doce meses, según como evolucionaba hasta ese momento la macroeconomía, era del 183%, en octubre la inflación de doce meses hacia atrás, es decir, de octubre 2023 a octubre 2024, fue de 193%, por lo que a enero 2025 podría llegarse al 183% que se proyectó en enero 2024. Esto significa que, de avanzar la macroeconomía como se proyecta, en octubre 2025 podría estarse midiendo la inflación proyectada en 35% el pasado octubre. En el caso de la devaluación que puede calcularse a partir de las posiciones futuras de dólar en el MATBA-ROEFEX, en enero 2024 se calculaba una devaluación promedio anual de 151%, si se mide la devaluación de mediados de noviembre 2023 a mediados de noviembre 2024, fue de 185%, sin embargo, de enero a hoy, anualizando la devaluación post salto devaluatorio de diciembre 2023, resulta en 25%, por lo que es probable llegar al 2025 con una devaluación del 30% anual tal como lo proyectan las posiciones futuras del MATBA-ROFEX. Por último, la tasa de política monetaria pasó de 171,5% en enero 2024 a 41,9% actualmente, lo que ajusta todo el manejo financiero a una tasa casi 130% inferior en 11 meses.

Se observa que en enero 2024 la inflación iba por delante de la tasa de interés y esta por delante de la devaluación, mientras hoy es la tasa de interés la que supera a la inflación proyectada, quedando la devaluación en el mismo tercer lugar que hace 11 meses. Se muestra en números que la tasa de interés no sería pagada con la inflación, por lo que endeudarse para desarrollar cualquier actividad o inversión, exige una rentabilidad que supere la tasa de interés para considerar si dicho endeudamiento es viable.

El costo del financiamiento lleva a calcular con más precisión la rentabilidad de cada actividad, y la producción agropecuaria afronta el desafío de ajustar sus números y analizar el autofinanciamiento versus financiamiento de terceros.

Con la cosecha de trigo 24/25 avanzando sobre 15% de la superficie según la Bolsa de Comercio de Rosario, se proyectan 18,8 millones de toneladas, con ajustes a la baja por la sequía de muchas zonas trigueras. Sobre este volumen se registran ventas con precio por 2,7 millones de toneladas, es decir 14% del total proyectado a cosechar. Si se observan las ventas de trigo con precio realizadas entre mediados de noviembre 2023 y febrero 2024, fueron aproximadamente 32% de la cosecha del año pasado. Si se diera la misma situación que entonces, podría decirse que hay un potencial de liquidar 6 millones de toneladas los próximos tres meses.

La siembra de maíz 24/25 avanza sobre 36% de las 7,8 millones de hectáreas proyectadas, mientras las liquidaciones con precio de la 23/24 superan 31 millones de toneladas, 65% de la cosecha pasada. El nivel de comercialización de maíz el año pasado en el trimestre diciembre-febrero representó 20% de la cosecha 22/23, si se asume el mismo nivel de liquidación para este año, podría decirse que hay un potencial de 9,5 millones de toneladas por liquidar.

Soja, avanzando sobre 20% de casi 18 millones de hectáreas proyectadas para la soja 24/25, presenta un nivel de liquidaciones 23/24 de 27 millones de toneladas, casi 54% de la cosecha de este año. El potencial de liquidación para los próximos tres meses es de 9 millones de toneladas, 18% de la cosecha, si se vendiera la misma proporción que el año pasado para este período.

Puede decirse que la producción agrícola arrancaría marzo 2025 con un saldo de 54% del trigo, 15% del maíz y 28% de la soja. Estas proporciones, salvo trigo, son las que normalmente quedan previo al inicio de la cosecha nueva. El trigo suele llegar a cosecha con más proporción preciada, lo que no ocurrió este año, por tanto, se espera que el saldo de trigo a partir de marzo sea mayor a la espera de mayor oferta de precios.

Según los volúmenes proyectados a liquidar los próximos tres meses, puede decirse que, a los precios actuales, aunque podrían evolucionar a la baja en la medida que la producción Sudamericana se muestre óptima, hay un potencial de liquidaciones de U$S 5,6 millones, mientras al país podrían ingresar U$S 7,3 millones en dicho período por exportaciones agrícolas, según los precios FOB de trigo, soja y maíz.

Las liquidaciones que se realicen a precios que no ofrecen rentabilidad, para generar autofinanciamiento debido a tasas positivas de estos y renta negativa de la actividad, deben ser analizadas de cerca, dado que representan destrucción de valor, solo factible de concretar en pos de la actividad presente con potencial rentabilidad positiva.

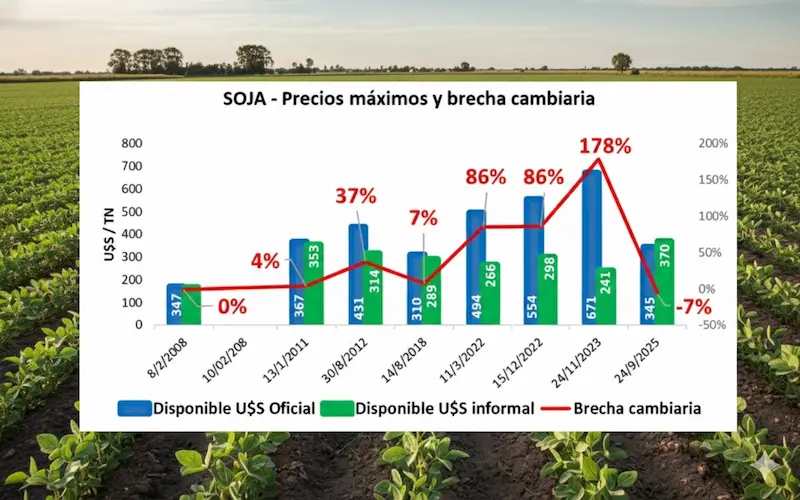

Tal como se ha desarrollado en informes previos, la evolución de precios de los granos es bajista en el corto plazo, principalmente para soja, en Segundo lugar para maíz y en tercer lugar trigo. Por lo que resulta arriesgado posponer decisiones de venta, con la futura necesidad de crédito, y el dilema de altas tasas. Hoy el disponible de soja se encuentra en U$S 302/TN mientras el futuro mayo 2025 cotiza a U$S 283/TN. El maíz disponible a U$S 186/TN, y los futuros abril y julio 2025 a U$S 182 y 176/TN respectivamente. El trigo disponible a U$S 188/TN, y el futuro marzo 2025 a U$S 207/TN.

Soja y maíz muestran inversos para la futura cosecha, lo que hace ver la importancia de liquidar a precios más altos, promediando hacia arriba el precio de venta de la 23/24. Trigo invita a esperar mejora de lo precios actuales.

La evolución de la macroeconomía local muestra un camino de achicamiento de tasas, en primer lugar la devaluatoria, y tasas de interés que superan a la inflación y devaluación. Vale la pena analizar decisiones actuales respecto a costos financieros de corto plazo y saldos a comercializar. La gestión se torna fundamental ante un contexto de tasas altas, donde la rentabilidad se logra con buenos rendimientos, bajos costos y decisiones comerciales que logren precios promedio suficientes.

Marianela De Emilio

Ing. Agr. Msc. Agronegocios

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

En Las Rosas tras un robo en la empresa, la policía persiguió a los ladrones y recuperó un vehículo utilizado en una seguidilla de hechos.

Los procedimientos abarcaron Las Rosas, Las Parejas y Armstrong. Se puso el foco en los escapes libres y la alcoholemia al volante.

Una requisa en la Jefatura de Las Rosas detectó una sustancia vegetal similar a marihuana oculta en un paquete de yerba destinado a un detenido.

El evento generó pánico y daños materiales en la localidad santafesina sobre ruta 9. El Servicio Meteorológico Nacional explicó que no es un tornado. ¿De qué se trata este suceso?.