Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Mercado de granos - Por Marianela De Emilio; Ing. Agr. Msc. Agronegocios.

Opinión25 de octubre de 2022 Las Rosas Digital

Las Rosas Digital

Las exportaciones argentinas tienen gran importancia en nuestra macroeconomía, y, cuando se observan los rubros que las integran, la proporción del conjunto formado por el complejo sojero (harina, aceite, poroto y biodiesel) y el complejo maicero, ha crecido respecto de los demás sectores, automotriz, petrolero, minero, frutícola, carnes, etc., pasando de 30% a más del 40% en el ingreso de divisas al país, desde 2018 hasta 2021. Esto hace que prestemos especial atención a lo que ocurre con los cultivos de maíz y soja, no solo en Argentina, sino en países que compiten con el nuestro en el mundo y pueden afectar los precios internacionales, por ende, el futuro ingreso de divisas.

En el gráfico se observan los millones de Dólares que ingresaron por exportaciones desde 2018 hasta el 2021, y el aumento proporcional de divisas aportadas por estos dos complejos de granos y subproductos, que alcanzó hasta 42% del total de ingreso de divisas por exportaciones en 2021.

Fuente: Elaboración propia en base a datos de INDEC.

Fuente: Elaboración propia en base a datos de INDEC.

En Argentina la soja y el maíz vienen de dos años de lluvias inferiores a lo normal, por el efecto del evento conocido como “La Niña”, que abarcó importantes áreas productivas del país. Esto causo que los rendimientos promedio nacionales de soja bajaran de 3.000 a 2.600 kilos por hectárea y los de maíz de 8.600 a 6.990 kilos por hectárea, entre 14% y 13% de mermas respectivamente. Las bajas de rendimiento fueron compensadas parcialmente por subas internacionales de precios, que permitieron, a pesar de los recortes productivos, elevar el ingreso de divisas por exportaciones de estos productos.

Estamos frente a una nueva campaña gruesa, con el maíz temprano sembrándose, y la soja de primera preparándose para iniciar la siembra 22/23, en lo que hasta ahora pronostica ser un tercer año consecutivo atravesado por el evento “La Niña”. Tal como viene anunciándose, lo complejo de esta tercera campaña, con lluvias inferiores a lo normal, es que los suelos se han quedado con escazas a nulas reservas de agua, y los rendimientos promedio podrían ser inferiores a los del año pasado. Solo por mencionar un ejemplo reciente, en la campaña 17/18, los rendimientos promedio fueron de 2.300 kilos por hectárea de soja, y 6.000 de maíz. Esto representaría un menor volumen de cosecha nacional, y comprometería el volumen de divisas a ingresar al país, dependiendo de los precios internacionales, que, solo si permanecieran en suba, podrían compensar los recortes de rendimiento probables.

Argentina es uno de los grandes productores y exportadores de soja y maíz del mundo, pero no el único ni el más grande, ni tampoco el que más ruido hace en los precios de los mercados internacionales. Argentina, junto a Brasil y Estados Unidos, son los principales referentes americanos para estos dos complejos de granos en la exportación.

- SOJA:

En el gráfico se observa como el volumen de soja 22/23 proyectado a producir por Estados Unidos, Brasil y Argentina, representa 82% de la producción mundial de soja, y el rol sobresaliente de Brasil, con casi 40% de la producción mundial esperada para la cosecha del año que viene, mientras Estados Unidos espera aportar 30% y Argentina 13% de la producción total.

Fuente: Elaboración propia en base a datos del USDA.

Fuente: Elaboración propia en base a datos del USDA.

La cosecha de soja en Brasil será la que se lleve gran parte de la atención del mercado, para orientar los precios a partir de mayo 2023, dado que, mientras ese país proyecta aumentar su cosecha en 25 millones de toneladas respecto al año pasado, Argentina sumaría 5 a 7 millones de toneladas por aumento de área de siembra. Estos aumentos de volúmenes permitirían proyectar bajas de precios internacionales en lugar de subas.

Argentina, Brasil y Estados Unidos, aportan aproximadamente 90% del grano de soja exportado en el mundo, y de nuevo, la participación de Brasil en el mercado exportador también sería sobresaliente en la 22/23, con más del 52% del volumen, mientras Estados Unidos y Argentina participaría con 33% y 4% del volumen de grano a exportar respectivamente. Sabemos que Argentina provee al mundo principalmente subproductos de soja, 40% del volumen de harina de soja exportada del mundo y 44% del aceite de soja exportado en el mundo provienen de Argentina, pero Brasil también provee de ambos productos y va sumando posiciones los últimos años. Esto va dejando a Argentina en un lugar de menor relevancia mundial para el mercado internacional del complejo sojero.

La 22/23 proyecta mayor crecimiento mundial de la producción respecto del consumo y de las exportaciones respecto de las importaciones. Importa mencionar que la cosecha de soja 22/23 en Estados Unidos avanza sobre 80% de la superficie, y las promisorias proyecciones de Brasil, con humedad suficiente en la mayor parte del área productiva que las respalda, se levantan como oferta robusta, a diferencia de nuestro país, tan limitado en potenciales productivos por sequía, cuyos recortes por sequía podrían ser minimizados, por súper producción brasilera.

- MAÍZ:

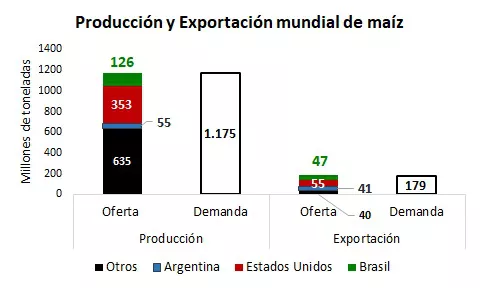

En cuanto a maíz, estos tres grandes productores americanos, Argentina, Brasil y Estados Unidos, aportan casi 46% de la producción mundial, con especial protagonismo de Estados Unidos, que participa con más del 30%, Brasil con casi 11% y Argentina con menos del 5% de la producción mundial de este cereal. Más del 50% del aporte mundial viene de otros países, entre los que China, Rusia, Ucrania y la Unión Europea, tienen especial protagonismo. No obstante, cuando vemos la demanda internacional, Estados Unidos aportaría casi 30%, Brasil más del 25% y Argentina más del 22% del volumen proyectado a exportar en la 22/23. Estos tres países suman un protagonismo de casi 80% del maíz exportado del mundo. Si bien Argentina conserva un rol influyente para el mercado internacional, un crecimiento productivo de Brasil, como está proyectado, podría compensar con creces los recortes productivos potenciales de Argentina, y parcialmente los recortes estadounidenses, país cuya cosecha avanza en más del 60% de su superficie implantada. Esto fortalece la idea de un mercado con fuerza bajista.

Fuente: Elaboración propia en base a datos del USDA.

Fuente: Elaboración propia en base a datos del USDA.

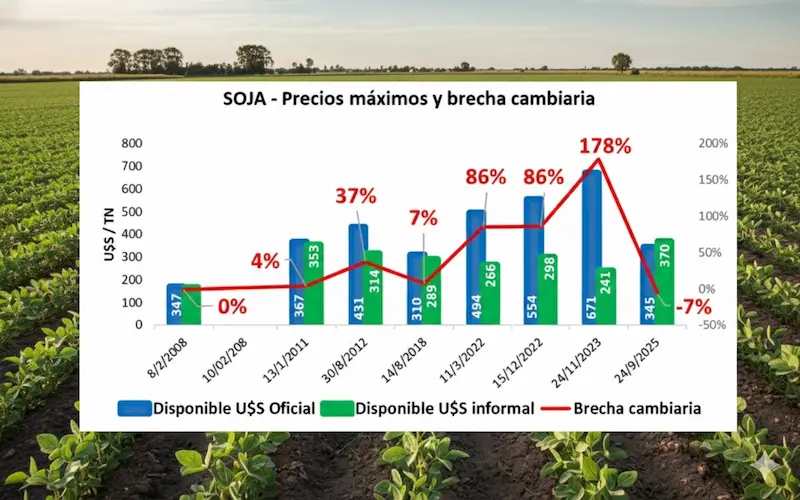

Amenaza de cambio de tendencia de precios internacionales: Los precios internacionales de soja han permanecido en niveles altos los últimos dos años, con condimentos alcistas relacionados a la sequía en Sudamérica y a falta de disponibilidad física por problemas logísticos que limitaban el normal tráfico de soja y subproductos. En cuanto a maíz, las subas observadas desde inicios del 2021, también tuvieron múltiples palancas, por un lado, la sequía en Sudamérica y por otro, condimentos geopolíticos, que quitaban de circulación parte del cereal disponible para la exportación y amenazas energéticas y de insumos claves para la producción.

Si los elementos que fortalecieron los precios internacionales, fuera de la oferta y la demanda, fueran quitados, por afianzarse los corredores comerciales de granos, garantizando la logística de exportación, debilitándose además los efectos disruptivos de la geopolítica, como la guerra entre Rusia y Ucrania, crisis energética, etc., los mercados tomaran como bajista el fuerte crecimiento en producción y exportación proyectado por Brasil, cuyo protagonismo a tomado dimensiones proporcionalmente amenazantes para Argentina.

Nuestro país entonces, podría verse afectado por un doble golpe que impacte sobre sus exportaciones, el recorte de rendimientos y el recorte de precios internacionales.

Hoy, las ventas anticipadas realizadas por el productor agrícola, poniendo precio a la futura cosecha 22/23, que aún consigue niveles altos de precios, alcanzan un volumen que representa 1,2% de la soja y 3,2% del maíz que espera ser sembrado y cosechado. En cuanto a los volúmenes de coberturas de precios de venta en el Mercado de Futuros de Argentina, MATBA-ROFEX, representa un porcentaje despreciable de la futura 22/23, menos del 0,1% para ambos granos. Argentina entonces tiene un gran nivel de exposición a potenciales bajas internacionales de precios de estos granos.

Conclusiones: La fuerte proporción de participación del complejo sojero y maicero en el ingreso total de divisas por exportación a nuestro país, vinculado a la amenaza de pérdida de cosecha por sequía y pérdida de precio por efecto de alta producción en Brasil, puede ser vista para enfocar dos fuertes propuestas, por un lado fortalecer la gestión de precios de los productores agrícolas, aportando a elevar la gestión comercial, que permita cubrir precios altos de la futura cosecha, con flexibilidad a la suba en caso de un escenario disruptivo que traiga nuevos récords internacionales, y por el otro, fortalecer propuestas de agregado de valor, que reste protagonismo a las exportaciones de materias primas o subproductos de primer procesamiento, y eleve el protagonismo exportador de productos menos vulnerables a bruscas perdidas de valor internacional.

Tranquera adentro fortalecer la gestión, tranquera afuera fortalecer reglas claras que promuevan el agregado de valor, para cambiar proporciones que amenazan al desarrollo del país.

Por: Marianela De Emilio;

Ing. Agr. Msc. Agronegocios

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos. por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Para ayudar a mirar con más agudeza las oportunidades de precio, y no quedarnos en miradas sesgadas por la historia reciente.

La consultora Mónica Ortolani analiza el mercado de granos y recomienda herramientas de gestión para evitar pérdidas por falta de planificación comercial.

Por Marianela De Emilio - En medio de una cosecha de trigo convulsionada y liquidaciones de soja y maíz que dan lugar a la nueva siembra, giramos el foco al valor agregado. Fundamentos de rentabilidad y reglas claras para el análisis un escalón más que en los quintales por hectárea.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Hacer el balance del 2025 en función del rendimiento de nuestras liquidaciones. Para avanzar en la toma de decisiones considerando la evolución de la macroeconomía local.

Mercado de Granos - Por Mónica Ortolani - El último informe del USDA ajustó los balances globales de soja, maíz y trigo, con señales mixtas. El productor argentino deberá afinar su estrategia de precios y cobertura en un mercado volátil.

Por Mónica Ortolani - La falta de planificación en la sucesión agropecuaria pone en riesgo la continuidad del negocio y la armonía familiar. La clave es conversar hoy. Profesionalización de la gestión y roles claros evitan conflictos.

Mercado de Granos, por Marianela De Emilio; Ing. Agr. Msc. Agro negocios - Mirando los precios ante las novedades de esta semana (baja de retenciones), para avanzar en las decisiones comerciales

Encabezado por Michlig y Verdecchia, el acto destacó el compromiso social del titular de Renacer Regional FM. D’Abarno reivindicó el valor de comunicar en las pequeñas comunidades y dar voz a los protagonistas locales.

El siniestro afectó un inmueble en calle Belgrano al 1100. Hubo daños en mercadería y mampostería. Bomberos solicitaron no utilizar el 911 para estos casos y comunicarse directamente a la guardia local: al número 100, al fijo 451465 o al celular 3471-383000.